- 뉴스종합

-

전시행사

- 전시행사

-

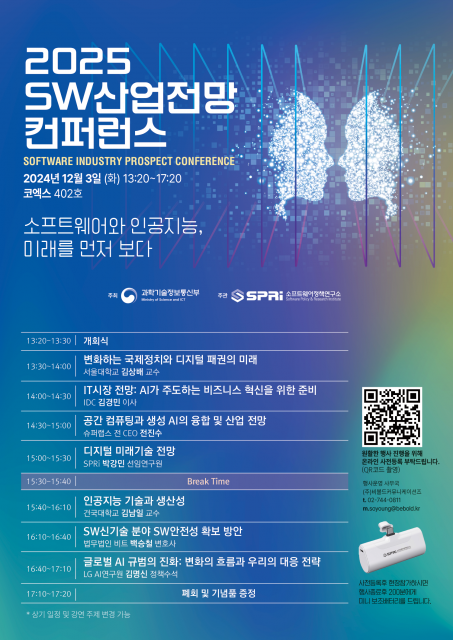

2024년12월3일 / 소프트웨어정책연구소, 2025 SW산업전망 컨퍼런스 개최

소프트웨어정책연구소(소장 김형철, 이하 SPRi)는 12월 3일(화) 서울 코엑스 402호에서 ‘2025 SW산업전망 컨퍼런스’를 개최한다고 밝혔다. 과학기술정보통신부가 주최하고 SPRi가 주관하는 ‘2025 SW산업전망 컨퍼런스’는 ‘소프트웨어와 인공지능, 미래를 먼저 보다’를 주제로 국내 및 글로벌 SW산업과 SW시장을 전망해 국내 산·학·연·관 소속 기관들의 전략 및 정책 수립을 지원하는 자리가 될 전망이다. 본 컨퍼런스는 국내 다양한 분야의 소프트웨어 전문가들이 진행하며, 1부 전망 세션에선 4개의 강연이, 2부 전문 세션에

2024년12월3일 / 소프트웨어정책연구소, 2025 SW산업전망 컨퍼런스 개최

소프트웨어정책연구소(소장 김형철, 이하 SPRi)는 12월 3일(화) 서울 코엑스 402호에서 ‘2025 SW산업전망 컨퍼런스’를 개최한다고 밝혔다. 과학기술정보통신부가 주최하고 SPRi가 주관하는 ‘2025 SW산업전망 컨퍼런스’는 ‘소프트웨어와 인공지능, 미래를 먼저 보다’를 주제로 국내 및 글로벌 SW산업과 SW시장을 전망해 국내 산·학·연·관 소속 기관들의 전략 및 정책 수립을 지원하는 자리가 될 전망이다. 본 컨퍼런스는 국내 다양한 분야의 소프트웨어 전문가들이 진행하며, 1부 전망 세션에선 4개의 강연이, 2부 전문 세션에

-

디렉토리북

- 디렉토리북

-

‘럽 LLUBB’ 소개팅앱, 인스타그램 기능 적용으로 새로운 환경을 선보이다

모바일 애플리케이션 전문 개발 회사인 주식회사 럽은 크리스마스 한달을 앞둔 11월 29일(금) 새로운 개념의 데이팅·소개팅 앱을 출시한다. 기존의 데이팅앱의 정형화된 서비스에서 한 걸음 발전된 서비스로 구성된 ‘럽(LLUBB)’은 기존 데이팅앱 시장에 새로운 다크호스로 부상될 것으로 기대된다. 데이팅·소개팅앱 럽(LLUBB)은 매일 맞춤형 이성 추천 기능으로 회원의 기본 정보와 추가정보를 분석해 맞춤형으로 이성을 추천하므로 매칭이 진행될수록 자신과 가장 맞는 이성을 만날 수 있는 확률이 올라가는 서비스를 제공한다. 기존의 데이팅앱은

‘럽 LLUBB’ 소개팅앱, 인스타그램 기능 적용으로 새로운 환경을 선보이다

모바일 애플리케이션 전문 개발 회사인 주식회사 럽은 크리스마스 한달을 앞둔 11월 29일(금) 새로운 개념의 데이팅·소개팅 앱을 출시한다. 기존의 데이팅앱의 정형화된 서비스에서 한 걸음 발전된 서비스로 구성된 ‘럽(LLUBB)’은 기존 데이팅앱 시장에 새로운 다크호스로 부상될 것으로 기대된다. 데이팅·소개팅앱 럽(LLUBB)은 매일 맞춤형 이성 추천 기능으로 회원의 기본 정보와 추가정보를 분석해 맞춤형으로 이성을 추천하므로 매칭이 진행될수록 자신과 가장 맞는 이성을 만날 수 있는 확률이 올라가는 서비스를 제공한다. 기존의 데이팅앱은

-

인터뷰

- 인터뷰

-

GC녹십자, 넥스아이와 면역항암제 혁신 신약 공동개발

GC녹십자(GC Biopharma)는 기존 면역항암제에 불응하는 환자들을 치료하기 위한 혁신 신약(first-in-class) 개발을 목표로 넥스아이(NEX-I)와 공동개발 계약을 체결했다고 18일 밝혔다. 이번 협력은 넥스아이의 종양미세환경 내 불응성 인자 발굴 플랫폼과 GC녹십자의 고유 항체 개발 기술을 결합해 새로운 항암 치료 옵션을 제공하기 위한 것으로, 양사는 항체 기반 치료제 개발을 위한 후보물질 도출부터 개발 전 과정을 포괄하는 협력관계를 구축하게 된다. 면역항암제는 환자의 미세종양환경 내 면역세포가 암세포를 공격해 암

GC녹십자, 넥스아이와 면역항암제 혁신 신약 공동개발

GC녹십자(GC Biopharma)는 기존 면역항암제에 불응하는 환자들을 치료하기 위한 혁신 신약(first-in-class) 개발을 목표로 넥스아이(NEX-I)와 공동개발 계약을 체결했다고 18일 밝혔다. 이번 협력은 넥스아이의 종양미세환경 내 불응성 인자 발굴 플랫폼과 GC녹십자의 고유 항체 개발 기술을 결합해 새로운 항암 치료 옵션을 제공하기 위한 것으로, 양사는 항체 기반 치료제 개발을 위한 후보물질 도출부터 개발 전 과정을 포괄하는 협력관계를 구축하게 된다. 면역항암제는 환자의 미세종양환경 내 면역세포가 암세포를 공격해 암

- 오피니언

-

문화라이프

- 문화라이프

- ㅋ푸드

- 이동희작가

- 아모스書

- 진주작가

- uappleBook

-

‘현장에서 미술하는 작가’ 전진경의 신간 ‘수요일마다 그림 그리러 가겠다고 말했다’

알록출판사가 예술가 전진경 작가의 신간 ‘수요일마다 그림 그리러 가겠다고 말했다’를 펴냈다. 예술과 노동, 아름다움과 쓸모, 이웃과 연대의 경계를 묻는 그림 기록 부당 해고에 저항한 노동자들에 대한 존경과 애도 기억과 행동이 담긴 예술의 다정한 인사 사뭇 압도적이다. 이 책은 어둠처럼 길고 깊은 싸움의 한복판으로 우리를 이끈다. 그러나 그 사이사이마다 먹먹하고 아름답고 고요한 것들이 나직하게 반짝이고 있어서 이 시간이 빨리 끝나기를, 하지만 계속되기를 바라는 마음으로 천천히 책장을 넘기게 된다. - 김현호 (사진비평가, 보스토크

‘현장에서 미술하는 작가’ 전진경의 신간 ‘수요일마다 그림 그리러 가겠다고 말했다’

알록출판사가 예술가 전진경 작가의 신간 ‘수요일마다 그림 그리러 가겠다고 말했다’를 펴냈다. 예술과 노동, 아름다움과 쓸모, 이웃과 연대의 경계를 묻는 그림 기록 부당 해고에 저항한 노동자들에 대한 존경과 애도 기억과 행동이 담긴 예술의 다정한 인사 사뭇 압도적이다. 이 책은 어둠처럼 길고 깊은 싸움의 한복판으로 우리를 이끈다. 그러나 그 사이사이마다 먹먹하고 아름답고 고요한 것들이 나직하게 반짝이고 있어서 이 시간이 빨리 끝나기를, 하지만 계속되기를 바라는 마음으로 천천히 책장을 넘기게 된다. - 김현호 (사진비평가, 보스토크

- 정보센터

김동연 지사 "눈과의 전쟁… 재정 아끼지 말라"

김동연 지사 "눈과의 전쟁… 재정 아끼지 말라"

1200년 전의 교훈

1200년 전의 교훈

피플스토리 창간인사 드립니다

피플스토리 창간인사 드립니다

목록

목록